TFR e fondo pensione: cosa sapere nel 2025

Per chi ha tra i 35 e i 45 anni il tema della previdenza non è più rimandabile e in tanti si trovano oggi di fronte a una scelta importante: lasciare il proprio TFR in azienda o destinarlo ad un fondo pensione?

In un contesto economico in continuo cambiamento e con prospettive pensionistiche non sempre rassicuranti conoscere le opzioni disponibili è fondamentale per pianificare consapevolmente il proprio futuro.

Cos’è il TFR e come funziona

Il TFR (Trattamento di Fine Rapporto) è una somma accantonata annualmente dal datore di lavoro per ogni dipendente. Può essere lasciato in azienda o, in alternativa, si può destinare ad una forma di previdenza complementare.

La scelta incide non solo sul rendimento nel tempo ma anche sulle opportunità di costruire una pensione più solida e stabile. Ma vediamo nel dettaglio le differenze fra le 2 opzioni.

TFR in Azienda

Quali sono le caratteristiche principali del TFR se decidi di lasciarlo in azienda?

–Rendimento:

È rivalutato ogni anno secondo una formula fissa: 1,5% + 75% dell’inflazione. E’ sicuro ma generalmente ha un rendimento basso.

–Non è finalizzato alla previdenza:

Rimane una somma a sé stante che non contribuisce a integrare la pensione pubblica.

TRF nel Fondo pensione

Adesso invece vediamo quali sono le caratteristiche principali del TFR se decidi di destinarlo ad un Fondo pensione:

-Fiscalità:

E’ Il TRF destinato al Fondo pensione gode di una fiscalità agevolata che va dal 15% fino ad arrivare al 9%.

-Prestazione:

Raggiunta l’età pensionabile puoi richiedere la prestazione sotto forma di rendita o liquidazione dal 50% fino al 100% sotto forma di capitale.

–Anticipazioni:

Durante la fase di accumulo è possibile richiedere anticipazioni sul capitale maturato per: spese sanitarie straordinarie, per acquisto o ristrutturazione della prima casa e per motivi personali.

-Riscatti:

E’ possibile richiedere il riscatto del 50% se non lavori da almeno 1 anno, del 100% se non lavori da almeno 4 anni o se perdi i requisiti di iscrizione al fondo.

–Vantaggi:

- Il fondo pensione è esente da tasse di successione e non va inserito nel modello ISEE.

- E’ impignorabile e insequestrabile.

- Non paga il Bollo Monti (0,20% sul capitale).

- Il capital gain sulle plusvalenze generate è del 20%.

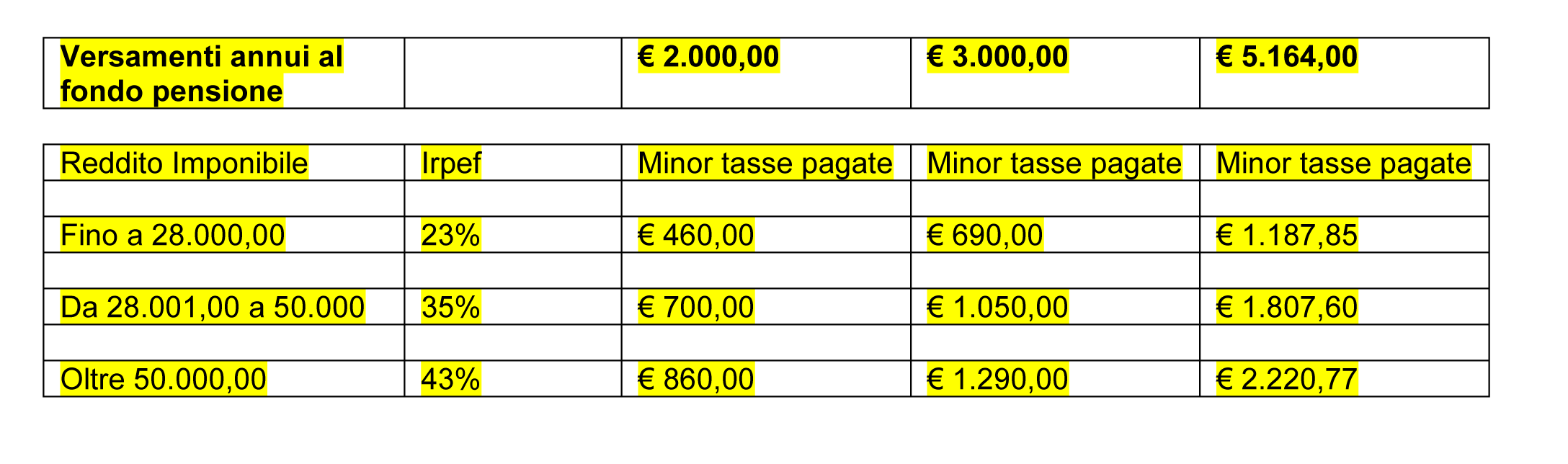

-Deducibilità fiscale:

In caso di versamenti volontari al fondo è possibile dedurre fino a 5.164,00 euro l’anno.

Perché valutare l’apertura di un fondo pensione nel 2025?

Aderire ad un fondo pensione rappresenta una delle soluzioni più efficaci per chi desidera integrare la pensione pubblica.

I vantaggi fiscali, la possibilità di personalizzare i versamenti e la gestione professionale del capitale rendono questa opzione particolarmente interessante per il proprio futuro pensionistico.

Il ruolo della consulenza finanziaria

Spesso la decisione tra TFR in azienda o nel fondo pensione viene presa senza una reale comprensione delle implicazioni. E qui gioca un ruolo fondamentale il consulente finanziario che può aiutare a valutare la propria situazione previdenziale e definire una strategia coerente con i propri obiettivi.

Quindi affidarsi alla consulenza finanziaria qualificata significa fare una scelta più consapevole e su misura per il proprio profilo personale e professionale.

Conclusione: il momento giusto per decidere è adesso

Il 2025 è un anno cruciale per rivedere le proprie scelte in materia di TFR e previdenza. Il fondo pensione non è una decisione da rinviare: è una leva concreta per affrontare il futuro con maggiore sicurezza.

Prendersi del tempo per informarsi e confrontarsi con un consulente finanziario è il primo passo per costruire una maggiore serenità economica futura.

Per sapere di più sul TRF e fondo pensione contattami per una consulenza dedicata.

Puoi utilizzare il modulo contatti sottostante. Sarò lieto di risponderti appena possibile.

Studio Luigi Di Ruscio – Consulenza finanziaria

___________________________

Il Dott. Luigi Di Ruscio svolge Consulenza Finanziaria, Previdenziale e Patrimoniale ed è un Financial Partner di Azimut Italia.

Puoi seguirlo anche su Linkedin, Facebook ed Instagram.